株式会社と個人事業に課せられる税金の違い

法人税と個人の所得税の基本的な違い

いち:「今回は、個人事業と株式会社に課せられる税金について比較をしてみましょう。

税金はややこしいので、分からなければどんどん質問をしてくださいね!」

かなえ:「理解ができるか不安がありますけど…何とかついていきます!」

いち:「まずは双方の税金についての基本的なお話しをしましょう。

株式会社に課せられる主な税金は、以下の三つです。」

| 株式会社の主な税金 | 税金の種類 | 利益がない場合 |

|---|---|---|

| 法人税 | 国税 | 課税所得がなければ課税されない(赤字なら納付なし) |

| 法人事業税 | 地方税(都道府県税) | 課税所得がなければ課税されない(赤字なら納付なし) |

| 法人住民税 | 地方税(都道府県・市区町村税) | 利益の有無にかかわらず「均等割(最低7万円程度)」を納付 |

※均等割の金額は、自治体や資本金の額によって異なります。利益が出ている場合は、これに「法人税割」が加わります。

いち:「次に、個人事業主に課せられる主な税金を見てみましょう。」

| 個人事業主の主な税金 | 税金の種類 | 利益がない場合 |

|---|---|---|

| 所得税 | 国税 | 利益(所得)がなければ課税されない |

| 住民税 | 地方税 | 所得が少ない場合は非課税となることもある |

| 個人事業税 | 地方税 | 所得が290万円以下なら課税されない(業種により異なる) |

累進課税と一定税率の違いとは?

いち:「ここでひとつポイントがあります。

株式会社と個人事業の税金は、税率の構造が異なるということです。

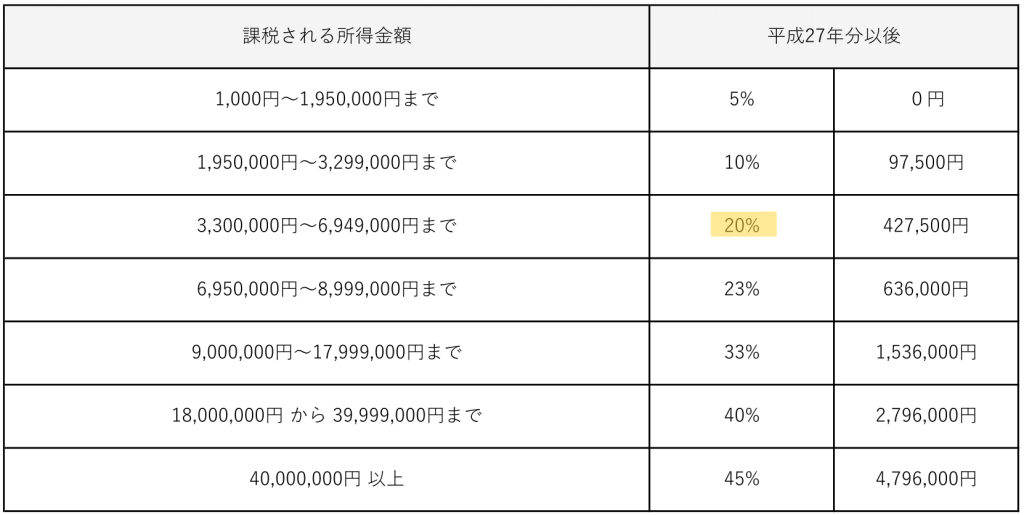

個人事業に課せられる所得税は、“累進課税”で、5%から始まり最大45%まで、所得が増えれば増えるほど税率が上がる仕組みです。

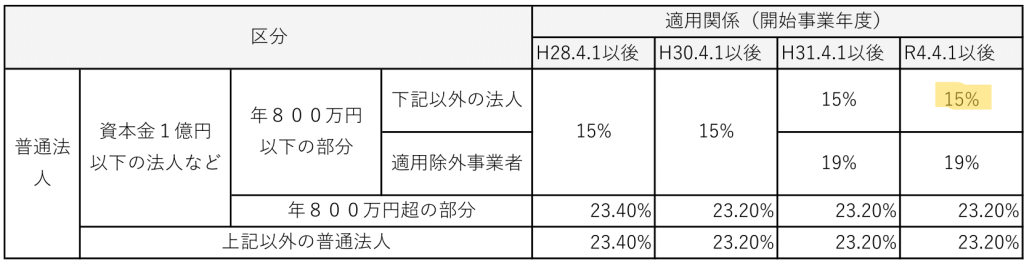

一方、法人税は、課税所得800万円以下は15%、800万円を超えたら23.2%と、“一定の税率”が適用されます。

個人事業のように段階的に増えていくわけではありません。」

かなえ:「個人事業の所得税は5%スタートで、株式会社の法人税は15%スタート。

つまり、売り上げが少ないうちは個人の方が税率が低いってことなんですね?」

いち:「はい、その通りです。

しかも株式会社には、赤字で利益が出ていなくても毎年最低7万円の法人住民税の均等割が課せられます。

なので、起業初期で売上が少ないうちは個人事業の方が税負担が軽いケースが多いんです。」

どのくらいの売り上げがあれば株式会社にした方がいいの?

かなえ:「なるほど。ではどのくらいの売り上げがあれば株式会社にした方がいいということになるんでしょうか?」

いち:「それでは段階を踏んで説明をしていきます。

まずは、下記の速算表で、個人事業者の所得税と法人税の比較をしてみましょう。

黄色い印をつけたところをみると、課税所得330万円から税率が逆転しているのが分かるでしょう?」

※右記は税率・控除額

かなえ:「はい、個人事業は税率20%で、株式会社は15%なので、課税所得330万円で税率が逆転しています。

じゃあ…、課税所得が330万円以上あったら株式会社にした方がいいということになるんでしょうか?

でも…何だかシンプルすぎるような気もしますね。」

いち:「鋭いですね。

ここが間違いやすいところで、おっしゃる通り、税金の構造はそこまでシンプルではないんです。

では実際に計算をしてみましょう。」

課税所得330万円の税金比較(個人事業 vs 株式会社)

◆個人事業主◆

【所得税】課税所得330万円 × 税率20% − 控除額427,500円 → 約23万円

【住民税】約33万円

【事業税】約2万円

合計 約58万円

◆株式会社◆

【法人税】課税所得330万円 × 税率15% → 約49.5万円

【法人住民税】約12万円

【法人事業税】約12万円

合計 約73万円

かなえ:「控除があるので、課税所得330万円では個人事業の方がまだまだ安いんですね。」

いち:「はい。この例のように、課税所得額330万円では、まだまだ個人事業の方が安くなることが多いんです。

次は、課税所得が600万円だった場合を計算してみましょう。」

課税所得600万円の税金比較(個人事業 vs 株式会社)

◆個人事業◆

【所得税】 330万円 × 税率20% − 控除額427,500円 → 約57.25万円

【住民税】 60万円

【事業税】 30万円

合計 約147.25万円

◆株式会社◆

【法人税】 600万円 × 税率15%(年800万円以下の法人のため)→ 90万円

【法人住民税】 約13万円(均等割含む)

【法人事業税】 30万円

合計 約133万円

かなえ:「課税所得が600万円だと、個人事業よりも株式会社の方が税金が安くなりましたね!」

いち:「はい、課税取得が600万円を超えてくると、株式会社にしたことによる節税効果がでてくるんです。

税制的なメリットが明確になってきますので、個人事業主が法人成り(法人化)を考える一つの目安になると思います。」

かなえ:「なるほど、でも課税所得600万円が株式会社にする目安だとすると、かなりの売り上げを出さないといけませんね…

株式会社設立を選ぶのは、ちょっとハードルの高さを感じてきました…」

役員報酬の仕組みと節税効果

役員報酬を経費にできるメリット

いち:「いえいえ、まだ結論を出すのは早いですよ!

会社化するにあたっては、他にも考慮すべきポイントがあります。

その中の一つとして、役員報酬(経営者の給与)を経費にできる、というものがあります。」

かなえ:「経費にできるメリットは、経費が増えることで会社の利益が減ると利益に掛かってくる税金が減る、ということでしたよね。

役員報酬を経費にすることで、課税所得を減らせるということなんですね。」

いち:「その通りです。

ただし、役員報酬を経費にするには、一か月以下の一定期間ごとに同額を支給する、いわゆる定期同額給与じゃないと認められないなどの一定の厳しいルールがありますので、ルールの理解が必要です。」

ひとり会社設立編1~4のまとめ

かなえ:「税金関係の概要はつかめたような気がします。。

他に個人事業か会社かを決める上で考えたほうがいいことはありますか?」

いち:「はい、個人事業か株式会社設立かを考える上でとても大切なことがあります。

それは、他人と自分の事業は違うということです。

コストや売り上げだけで考えると、判断を誤ってしまう場合があります。

自分の事業の方向性や事業の規模、将来の事や信用面、取引先の質などを考えて、自分自身にあった判断をすることが大切になってくるんです。」

かなえ:「今までお話をうかがってきて、“メリットやデメリット”“税金の理解”が、個人事業か株式会社設立かを考える上で必要不可欠なのは分かりました。

でも、結局はどちらが自分のビジネスにあっているか、を考えて自分自身で結論を出すことが重要なんですね。」

いち:「早期の売り上げに不安があるようなら個人事業でスタートし、取引先が増えて、ある程度継続的な売り上げが見込めるようになったら、会社化する“法人成り”を検討するのもありですし、

早期の売上が見込めたり、早期の雇用を考えているのであれば、株式会社で始めて良い人材の応募や取引先を増やしやすい状況をつくるのも一つの方法だと思います。」

かなえ:「私は将来的な事業拡大を見込んでいますし、企業相手のお仕事も増やしていきたい気持ちがあります。

自ずと結論は出てくるのかもしれませんね…」

いち:「これからゆっくりと考えてみてください。

法人成りと違って、その逆の株式会社を個人事業に変更するのは容易ではありません。

よく検討して結論を出してくださいね。」

かなえ:「ありがとうございます。

今までのお話で何が自分にとってのベストなのかをきちんと考えられるようになった気がします。

気持ちが決まったらまた相談させてください!」