株式会社と個人事業に課せられる税金の違い

今回は株式会社と個人事業の税金の違いをお話しをします。

かなえ:「一定額以上の売り上げがあれば会社にした方が節税になるとお話ししていましたね。」

いち:「はいそうです。

前提として会社に課せられる税金には国税である法人税、地方税である法人事業税と法人住民税があります。

法人の※課税所得が一定額に満たない場合、これらの税金は個人事業主に課せられる税金と比べて負担が大きくなっています。

地方税は自治体によって違いがあってここでは挙げきれませんので、全国一律である法人税で説明していきましょう。」

※売り上げー経費=所得 所得ー控除=課税所得

個人事業の所得税税率と法人税税率の比較

いち:「法人税は個人事業者の所得税にあたります。

比較してみましょう。」

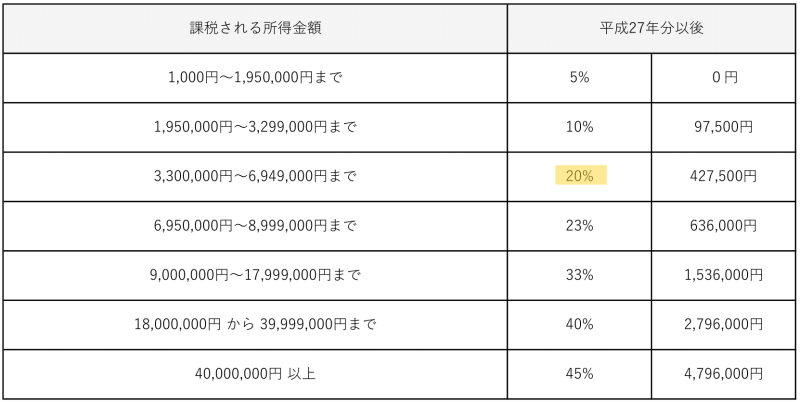

個人事業【所得税税率】

株式会社【法人税税率】

いち:「印をつけたところを見ていただけると分かると思いますが、課税所得330万円を境に所得税と法人税の税率が逆転しています。」

かなえ:「そうですね…そうなると課税所得が330万円あるなら株式会社にした方がお得ということになるんですか?」

いち:「所得税には控除があるので少し複雑になります。

それでは課税所得が330万円の場合を計算してみましょう。」

【個人事業主の所得税】330万円×税率20%-控除額427,500円=235,000円

【法人税】330万円×税率15%=495,000円

かなえ:「課税所得330万円では所得税の方がずいぶんと安くなりますね。」

いち:「では課税所得が950万円の場合です。」

【個人事業の所得税】950万円×税率33%-控除1,536,000円=1,599,000円

【法人税】(A)(800万円×税率15%)+(B)(150万円×税率23.2%)=(A)1,200,000円+(B)348,000円=1,548,000円

※法人税の計算は、800万円以下の部分(A)と800万円を超えた部分の150万円(B)を別に計算して足します

かなえ:「法人税の方が安くなりましたね。

…ということは、950万円の課税所得があったら法人化した方がいいということになるんですか?

950万円の課税所得ってなかなかハードルが高いですね…」

いち:「そう思うのは当然ですよね、でも950万円の課税所得が見込めないのに法人化する企業は多くあるんです。

その理由の一つに役員報酬の存在があります。」

かなえ:「役員報酬?役員のお給料のことですか?」

いち:「はいそうです。

では上記の例に300万円の役員報酬がある場合を計算してみましょう。」

【個人事業所得税】950万円×税率33%-控除1,536,000円=1,599,000円

【法人税】

{(950万円-役員報酬300万円)×税率15%}+{個人所得税300万円×税率10%-控除97,500円}=975,000円+202,500円=1,177,500円

いち:「役員報酬も給与所得になりますから、当然に給与所得控除の適用もあります。」

かなえ:「なるほど、株式会社にすると節税になるという意味がよく分かりますね。

でも法人の税金は他にも法人事業税や法人住民税があるんですよね。

一体どの位の売り上げがあれば株式会社にした方がいいということになるのか…判断が難しいですね。」

いち:「課税所得550万円~800万円と様々な見立てがあります。

そもそも事業の性質がそれぞれなのでいくらと言い切れないのが当然かなとも思います。

予算を決めているのであれば試算はできますよ。」

かなえ:「確かにそうですね!

事業計画書を作ったときに一通りの予算や経費は考えていますので、今回を参考に試算はできると思います。」

まとめ

かなえ:「今まで伺ってきて会社と個人事業には大きな違いがあることが分かりました。

一概に会社を設立した方がいいともいえないんですね…よく考えてみます。」

いち:「少ない売り上げが続くようだと税制上法人化はデメリットになるとお話ししてきましたが、将来的なビジョンをもって判断することもとても大切な事です。

考えがまとまったらぜひ教えてくださいね!」

かなえ:「会社の設立をするのも個人事業をするのも覚悟が必要ですね!

よく考えてからご報告します。」